Competidores de Robinhood que también ofrecen operaciones de inversión y trading: Public, Coinbase, eToro y otras quieren destronar a la popular app de negociación de acciones.

***

Históricamente, la cultura de inversión estaba dominada por tipos de traje en Wall Street.

Pero en los últimos años, una oleada de inversores nuevos y jóvenes ha entrado en el mercado a través de plataformas de inversión modernas. Este auge ha provocado el surgimiento de nuevas empresas que buscan abrir el acceso al mercado de valores.

Un espacio que, hasta momento parecía dominado por Robinhood, la aplicación de negociación de acciones valorada en USD $20 mil millones, pero que, más recientemente, a raíz de las diversas polémicas en las que se ha visto envuelta esta aplicación, parece haber empezado a perder su monopolio.

Existe una lista creciente de competidores de comercio minorista que están recaudando fondos de riesgo significativos y ganando terreno. Una de las empresas de este tipo que está ganando terreno con fuerza es la red social de inversión Public.com.

Traducimos a continuación un artículo de Crunchbase que repasa quién podría ser el próximo “Robinhood“.

El principal competidor: Public

Con la idea de llevar la inversión de la bolsa a una red social, Public también ofrece transacciones de acciones fraccionadas y sin comisiones a través de una aplicación móvil. Lanzada en 2019, la compañía ahora está valorada en USD $1,2 mil millones luego de una inversión Serie D de USD$ 220 millones anunciada esta semana.

Los inversores en el acuerdo incluyeron a los patrocinadores existentes Accel, Greycroft y Lakestar; así como a Intuition Capital, Tiger Global, Mantis VC, Dreamers VC, Inspired Capital, Vine Capital Partners, Aglaé Ventures y Phil DeFranco.

La avalancha de noticias en torno a Robinhood parece cambiar todos los días después de fines de enero, cuando la compañía enfrentó un volumen de operaciones extraordinariamente alto después de que inversionistas individuales aumentaron las acciones de GameStop y un puñado de otras acciones. El movimiento fue una especie de represalia contra los fondos de cobertura que afirmaron estaban acortando esas acciones.

El asunto ausó tal revuelo que provocó el estallido de una tormenta de fuego en Twitter después de que los inversores culparan a la empresa de cerrar operaciones antes de que pudieran ingresar. En el transcurso de unos días, Robinhood recaudó USD $ 3,4 mil millones en nuevos fondos de riesgo para fortalecer su balance en medio de fuertes volumen de comercio.

Ahora, el Comité de Servicios Financieros de la Cámara de Representantes de los Estados Unidos tiene la intención de celebrar una audiencia sobre el fiasco de GameStop.

Cómo funciona Robinhhod

Robinhood cambió el comercio en línea cuando entró en escena en 2013, ofreciendo intercambios gratuitos y marcando el comienzo de una nueva era de comercio de acciones minoristas por parte de inversores amateur.

Hasta la fecha, la compañía con sede en Menlo Park, California, ha recaudado USD$ 5,6 mil millones en fondos conocidos, según datos de Crunchbase. Esto incluye USD$ 3,5 mil millones, liderados por Ribbit Capital, solo en 2021. En agosto del año pasado, la compañía fue valorada en USD $11,2 mil millones , y ahora está valorada en casi el doble, según datos de Crunchbase .

¿Cómo gana dinero Robinhood? De cinco formas, dice la empresa:

- Reembolsos de los creadores de mercado y lugares de negociación: al comprar o vender a través de su cuenta de corretaje, sus órdenes se envían a los creadores de mercado para su ejecución. Ofrecen reembolsos a las casas de bolsa.

- Herramientas de inversión.

- Préstamos de acciones.

- Ingresos generados a partir de efectivo: el efectivo no invertido se deposita en cuentas bancarias que devengan intereses.

- Tarifas de intercambio: la mayoría de los emisores de tarjetas de crédito y débito obtienen las tarifas de intercambio y están destinadas a cubrir aspectos como el procesamiento de transacciones y la pérdida por fraude.

Para abrir una cuenta Robinhood se debe tener 18 años o más, tener un Número de Seguro Social válido, tener una dirección de residencial legal en los EE. UU. dentro de los 50 estados o en Puerto Rico y ser ciudadano estadounidense, residente permanente de EE. UU. o tener un visa estadounidense válida.

La empresa también recopila información personal, incluida información de identificación financiera y fiscal, para cumplir con las leyes del gobierno de los EE. UU. y las normas de FINRA.

Actualemente, Robinhood tiene más de 5.000 acciones para elegir. Pero existen ciertas restricciones de cuenta que incluyen mantener un valor de la cuenta de USD $25.000 o más si realizan transacciones diarias.

¿Quién será el próximo Robinhood?

Dado que Robinhood tiene una gran participación en el mercado, una de las preguntas pendientes era si los capitalistas de riesgo estarían dispuestos a financiar a los competidores. La respuesta, como se dio a conocer especialmente durante estas semanas, es “sí”.

De las inversiones conocidas en 129 empresas, los inversores inyectaron 6.900 millones de dólares en empresas que se describen a sí mismas como bolsas de valores y plataformas de negociación, según datos de Crunchbase. Robinhood es el líder en ese grupo, y representa USD$ 5,5 mil millones del financiamiento total recaudado por tales compañías.

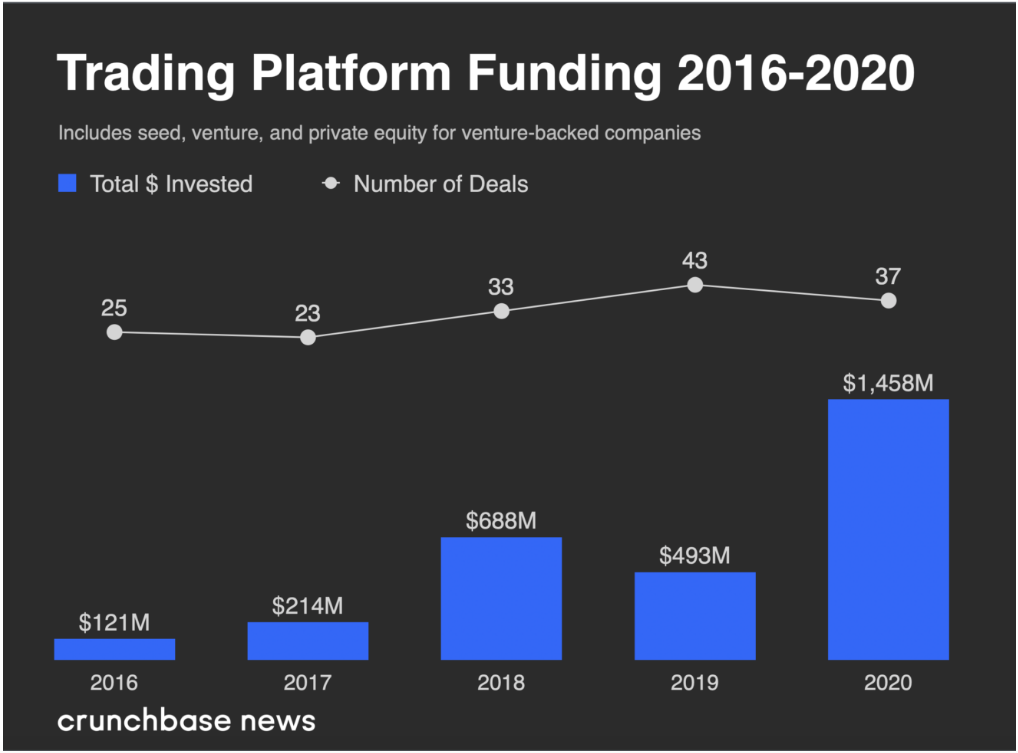

Entre 2016 y 2020, se realizaron 161 inversiones por un total de aproximadamente USD $3 mil millones.

La reciente inversión de Public.com se produce poco después de que la empresa con sede en Nueva York recaudara una Serie C de 65 millones de dólares. Ahora ha recaudado un total de USD $ 310 millones.

Public también informó el miércoles que ha acumulado 1 millón de miembros solo 18 meses después del lanzamiento. Aunque la compañía no dijo cuánto de eso fue en los últimos meses, no hay duda de que lo que sucedió en el mercado hace unas semanas probablemente impulsó el atractivo de Public y probablemente lo convirtió en el principal rival de Robinhood.

Public vs Robinhood

Diferenciándola aún más de Robinhood, Public anunció su decisión el 1 de febrero de eliminar el Pago por Flujo de Pedidos (PFOF) de su modelo comercial. Las casas de bolsa que participan en PFOF reciben reembolsos en las operaciones enrutadas a través de su empresa de compensación (revísese el número 1 en la lista anterior sobre cómo gana dinero Robinhood).

La principal crítica de PFOF, según Public, es que “crea una desalineación entre los objetivos financieros de la correduría y los intereses de sus clientes“. Public ahora está recopilando consejos opcionales de los usuarios a cambio de ejecutar sus pedidos.

Las propinas no son la única fuente de ingresos para Public. Al igual que Robinhood, obtiene intereses de los saldos de efectivo no invertidos. Una diferencia entre éste y Robinhood es que la empresa de compensación de Public, Apex, presta acciones a inversores e instituciones que las necesitan o quieren tomar prestadas. También existe una opción futura para que Public cobre una tarifa de suscripción por las funciones premium pagadas.

“Creemos que la propina opcional es una de las formas más transparentes y empoderantes de monetizar – la decisión está ahora en manos de nuestros miembros – y nos acercará un paso más a nuestra misión de abrir el mercado de valores a todos“, expresó la empresa en una publicación de blog.

Otros competidores

Además de las empresas públicas, las empresas bien financiadas pisándole los talones a Robinhood incluyen:

- Coinbase, un competidor de comercio de criptomonedas que ha recaudado USD$ 547,3 millones en capital conocido hasta la fecha de inversionistas como a16z, IVP y Tiger Global.

- eToro, un mercado de inversiones y comercio social con sede en Israel, que recaudó USD$ 272,7 millones en capital conocido hasta la fecha de patrocinadores como CommerzVentures y Spark Capital.

También hay algunas empresas emergentes que reunieron capital en los últimos seis meses, como la plataforma de inversión social CommonStock, que recaudó USD$ 9,7 millones el otoño pasado. Vested Finance, que está desarrollando una vía para que los inversores indios inviertan en el mercado de valores de Estados Unidos, también ha recaudado USD $3,6 millones en financiación inicial.

Otras empresas basadas en otros países tambien se suman a la lista: Flink, con sede en la Ciudad de México, recaudó USD$ 12 millones en una ronda de la Serie A a principios de este mes. Y Lolita Taub y Calanthia Mei, del fondo de inversión The Community Fund, respaldan la plataforma Baraka, un ecosistema de inversión abierta en Dubai.

“El contexto comunitario y cultural es clave para tener éxito en los mercados internacionales”, comentó al respecto Taub en un correo electrónico a Crunchbase.

“Baraka lo sabe y se ha propuesto empoderar a los inversores jóvenes en el Medio Oriente brindándoles las herramientas para tomar el control de sus inversiones. Vigílalos. Son la plataforma de inversión minorista que la región estaba esperando: Robinhood en el Medio Oriente“.

Lecturas recomendadas

- Robinhood permitirá depósitos y retiros de criptomonedas, incluida DOGE

- Robinhood informa que solo permitirá la venta de acciones de GameStop y usuarios entablan demanda legal contra la plataforma

- Coinbase confirma oficialmente sus planes para cotizar en la Bolsa de Valores

Fuentes: Crunchbase

Nota de Hannah Estefanía Pérez / DiarioBitcoin

Imagen de Pixabay

ADVERTENCIA: DiarioBitcoin ofrece contenido informativo y educativo sobre diversos temas, incluyendo criptomonedas, IA, tecnología y regulaciones. No brindamos asesoramiento financiero. Las inversiones en criptoactivos son de alto riesgo y pueden no ser adecuadas para todos. Investigue, consulte a un experto y verifique la legislación aplicable antes de invertir. Podría perder todo su capital.

Suscríbete a nuestro boletín

Artículos Relacionados

Adopción

Adopción

VanEck y el primer ETF de BNB en EE. UU.

Empresas

Empresas

eToro trabaja con Goldman Sachs para una IPO en EEUU: informe

Bitcoin

Bitcoin

DDC Enterprise contempla recaudar hasta USD $528 millones para invertir en Bitcoin

Bancos y Pagos

Bancos y Pagos